児童手当の所得制限について役所に確認しましたので、情報展開します。

- 本記事は主に株で収益を上げており、かつ子を養育している方々の皆様の気づきにつながるために、備忘録も兼ねて公開しています

- 内容が間違っている可能性もありますし責任は持てません。気になる方は必ず税務署・役所に確認お願いします

※もし内容に間違いがある場合は訂正しますので、コメントいただけると幸いです

児童手当の制度

制度の詳細説明は割愛して、改めてポイントだけあげると以下。

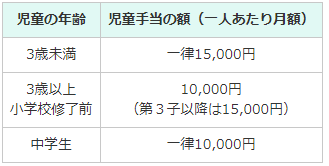

- 中学校卒業までの児童を養育している場合、以下の月額給付がでる

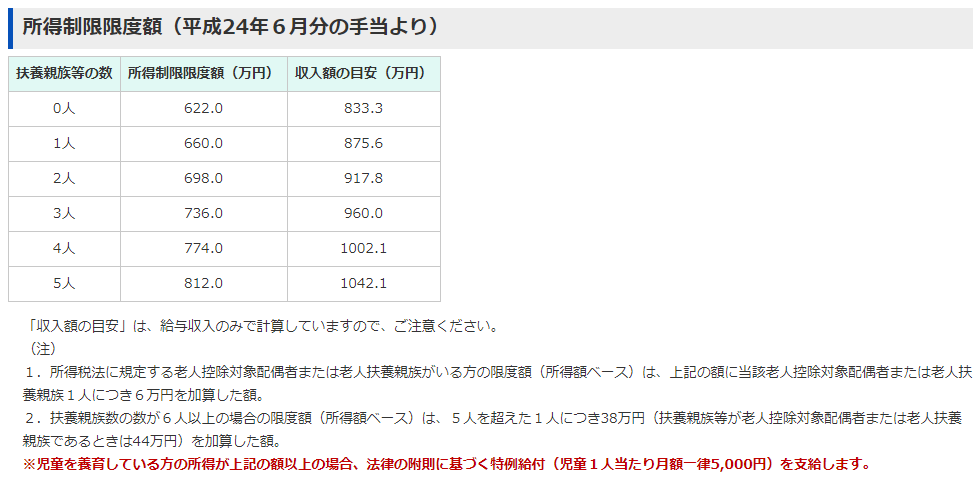

- 養育している者の所得が所得制限限度額以上の場合、上記児童手当が特例給付として5,000円に減額される

詳細は内閣府HPを参照。

今回は児童手当の所得制限について詳しく掘り下げていきます

児童手当の所得制限

こちらも内閣府HPに以下記載があります。

色々書いてありますが、要するに養育している人の所得が

X = 622万 + 38万×扶養親族数

以上だと児童手当が5000円に減額されてしまうということです。

※後で計算式として使うため、Xとします

ある所得を境に児童手当が1/2~1/3に減額されてしまうのですから、この境界値を上回るか下回るかはインパクトが大きいです。

(例えば小学生の子供が二人いるご家庭で所得制限オーバーしてしまった場合は、児童手当の年間支給額は24万円から12万円に低下)

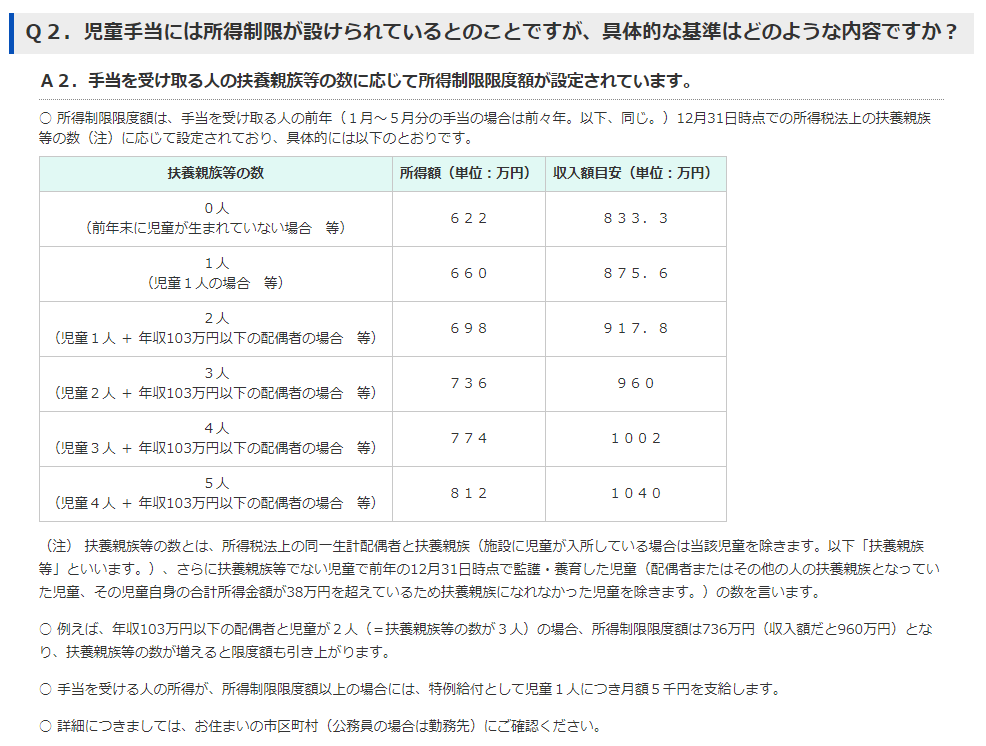

扶養親族の定義は内閣府HPに以下記載があります。

児童手当の所得制限額の計算

電話で根掘り葉掘り問い合わせました。

所得税の確定申告表ベースに”比較する所得”の計算式を上げると以下になります。

Y = 総所得金額(⑨) – 雑損控除(⑩) – 医療費控除(⑪)

– 社会保険料控除(一律8万円)– 小規模企業共済等掛金控除(⑬)

– 寡婦、寡夫控除(⑱) – 勤労学生、障害者控除(⑲~⑳)

多くの方が関係しそうなのは赤字の部分ですね。医療費控除、小規模企業共済等掛金控除(ideco等)を引くことができるということは知らない人にとっては意外かもしれません。また社会保険料控除については実際の控除額ではなく一律8万円を減算します。

総所得金額(⑨)について補足しますが、児童手当は市区町村役所の管轄のため、住民税の申告書に記載されている内容で判断します。配当を総合課税にして節税している方は住民税申告不要制度を利用し、住民税で配当を申告無しにしているかと思いますが、その場合は、総所得金額(⑨)に配当(⑤)は含まれません(市区町村役所に届く住民税の申告書だと配当(⑤)は空欄になっています)。住民税で配当を申告しない場合は総所得金額(⑨)は配当(⑤)を減額した額としてください。

住民税申告不要制度を活用して節税する話については以下記事を参照してください

さて、今までの式をまとめると

所得制限額(X)> 比較する所得額(Y)

を満たすことができれば児童手当は減額されません。

ローリスク戦士たかっち

ローリスク戦士たかっち

コメントを残す